Как вернуть налог при покупке квартиры

В налоговом кодексе нашей страны есть статья, предусматривающая право каждого гражданина вернуть ранее уплаченный налог на доходы физических лиц (НДФЛ). При этом сумма возврата в 2019 году не должна превышать порог в 260 тысяч рублей. Таким образом, если Вы улучшили свои жилищные условия и купили квартиру, Вы можете вернуть часть суммы с покупки квартиры, комнаты, доли в квартире или доме, дома, при строительстве дома или покупке участка с жилым домом (но не садовым домиком). Вы также имеете право на возврат 13% (НДФЛ) от суммы процентов, которые Вы перечислили банку по ипотеке, кредитам или целевым займам на жилье.

Итак, Вы задаетесь вопросом: «Как вернуть подоходный налог с покупки квартиры?» Мы подготовили для Вас материал, в котором ответим на наиболее часто встречающиеся вопросы, связанные с этим имущественным налоговым вычетом в максимально простой и понятной форме.

Чтобы получить подоходный налог с покупки квартиры, нужно знать следующие моменты.

Что такое подоходный налог с покупки квартиры

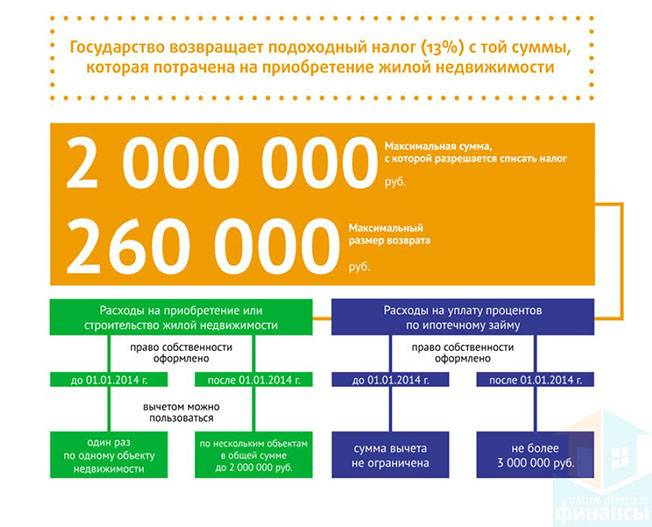

Имущественный налоговый вычет при покупке квартиры/дома предоставляется в случае приобретения налогоплательщиком жилых квартир, домов и комнат (или долей в них), находящихся на территории РФ. То есть, купив квартиру или дом, по вашему заявлению в налоговую инспекцию с суммы покупки (но не более 2 млн. рублей) Вам будет предоставлен налоговый вычет. До 2014 года такая возможность предоставлялась всего один раз в жизни. После 2014 года – пока Вы не выберете лимит в 2 000 000 рублей.

При действующей налоговой ставке подоходного налога 13% Вы максимально можете вернуть себе 260 тысяч рублей.

Кто может вернуть вернуть налог с покупки квартиры

На основании налогового кодекса РФ при покупке квартиры Вы можете вернуть часть денег, а именно, в размере подоходного налога, то есть 13% стоимости жилья. Если Вы официально работаете (платите подоходный налог) и приобрели квартиру, то Вы можете вернуть себе 13% от стоимости квартиры.

Кроме этой суммы, в случае если квартира покупалась с использованием ипотечного кредита, Вам дается право вернуть еще и 13% от всех уплаченных процентов.

А можно ли получить налоговый вычет, если Вы купили квартиру с использованием материнского капитала? Да, имущественный вычет при покупке квартиры Вы получить можете, но при расчете вычета сумма материнского капитала не будет учитываться (поскольку это средства государства). Это касается и любых других субсидий и дотаций.

Пример: Вы купили квартиру за 2 млн. рублей, при этом использовали 450 тыс. материнского капитала. Суммарно вы сможете вернуть не более 13% от 1550 тысяч рублей.

Если недвижимость приобретается в долевую собственность одновременно несколькими гражданами, то каждый может воспользоваться своим правом на вычет, пока не использует весь предусмотренный законодательством налоговый “лимит”. При этом супруги вправе распределить между собой имущественный вычет, не ориентируясь на размеры долей в купленной квартире. Независимо от доли в собственности, вычет для каждого не может быть больше 2 млн. руб.

Важно: Новые правила действуют, если документы, подтверждающие возникновение права собственности на объект, оформлены после 1 января 2014 года и налогоплательщик ранее не получал имущественный вычет.

С 1 января 2012 г. пенсионеры, которые приобрели жилье, вправе при отсутствии доходов, облагаемых НДФЛ по ставке 13 процентов, перенести остаток неиспользованного имущественного вычета по расходам на покупку жилья на предыдущие налоговые периоды, но не более трех. С 1 января 2014 г. и работающие пенсионеры вправе перенести остаток имущественного вычета по НДФЛ на предшествующие налоговые периоды.

Однако бывают случаи, когда вернуть налог за квартиру невозможно.

Важно знать, что Вы не имеете право на возврат налога, если Вы:

- не работаете,

- получаете только черную зарплату,

- не имеет других доходов, с которых уплачивался 13% налог на доходы физических лиц,

- если вы уже ранее пользовались этим правом (это правило действовало до 2014 года).

Также Вы не сможете получить налоговый вычет, если купили недвижимость исключительно на:

- средства работодателя или третьих лиц,

- материнский капитал,

- средства федерального или местного бюджета.

Кроме того, право возврата подоходного налога за квартиру утрачивает свою силу, если Вы приобрели жилье у близких родственников. Следует также помнить, что никаких взаимозачетов налога при продаже старого жилья и приобретении нового не будет. Если Вы покупаете новое жилье, то никто не освобождает Вас от обязанности задекларировать доходы от продажи старого жилья.

Налоговый вычет нельзя получить при покупке дома на садовом (дачном) земельном участке, без права регистрации проживания в нем.

Как возвращают подоходный налог при покупке квартиры в строящемся доме

В случае строительства или приобретения недостроенного жилого дома (если стоимость недвижимости не превышает 2 000 000 рублей) в сумму, с которой определяется 13% вычет, может быть включены следующие расходы:

- на разработку проектно-сметной документации;

- на приобретение строительных и отделочных материалов;

- связанные с работами или услугами по строительству (достройке дома, не оконченного строительством) и отделке;

- на подключение к сетям электро-, водо-, газоснабжения и канализации или создание автономных источников электро-, водо-, газоснабжения и канализации.

Принятие к вычету расходов на достройку и отделку приобретенного дома или отделку приобретенной квартиры, комнаты возможно в том случае, если в договоре, на основании которого осуществлено такое приобретение, указано приобретение именно незавершенных строительством жилого дома, квартиры, комнаты (прав на квартиру, комнату) без отделки или доли (долей) в них.

Право на получение имущественного вычета при покупке жилья в строящемся доме подтверждает акт о передаче квартиры.

При приобретении земельных участков, предоставленных для индивидуального жилищного строительства, или доли (долей) в них имущественный налоговый вычет предоставляется после получения налогоплательщиком свидетельства о праве собственности на дом.

Перечень документов, которые необходимо собрать, чтобы вернуть налог.

Для того, чтобы вернуть налог за купленную квартиру, необходимо знать список документов, которые следует собрать и предоставить в налоговые органы (или работодателю).

Для оформления возврата налога при покупке квартиры Вам необходимо иметь при себе следующие справки и копии (оригиналы) документов:

- Паспорт (+ копия первого разворота и страниц со всеми прописками).

- Свидетельства об ИНН (оригинал/копия) (если есть).

- Справка о доходах физического лица (форма 2-НДФЛ) (оригинал). Справку 2-НДФЛ можно получить по месту работы.

- Договор купли-продажи (оригинал/копия).

- Свидетельство о государственной регистрации права (оригинал/копия).

- Платежные документы, подтверждающие факт оплаты (обычно – расписка, квитанции об оплате, платежные поручения или любые другие документы).

- Если приобретение квартиры производилось с помощью ипотеки (или жилищного кредита), то дополнительно представляются:

- Кредитный договор с банком (оригинал/копия);

- Справка об удержанных процентах за год, которую получают в банке (оригинал);

- Платежные документы, подтверждающие факт оплаты кредита.

- Заявление на налоговый вычет

- Декларацию 3-НДФЛ в бумажном виде (2 экземпляра: для Вас и для налоговой)

- Декларацию 3-НДФЛ в электронном виде (требуется в налоговой инспекции).

- Свидетельство о рождении ребенка (детей) – если одним из собственником приобретенного жилья является несовершеннолетний; свидетельство о браке – при покупке недвижимости вместе с супругом (супругой).

Как возвратить налог при покупке квартиры

ШАГ 1. Для возврата денег Вам нужно подать декларацию 3-НДФЛ и пакет документов в налоговую по месту жительства.

ШАГ 2. Налоговая инспекция проводит проверку Ваших документов. Обычно вся процедура занимает от одного до трех месяцев.

ШАГ 3. По истечению этого срока на указанный почтовый адрес Вы получаете уведомление о предоставлении налогового вычета (или отказе).

ШАГ 4. Далее, Вы приносите заявление и копию сберкнижки (или данные кредитной карты) в налоговую инспекцию и в течение 2-х недель Вам перечисляют деньги на счет в банке (сберегательная книжка или кредитная карта).

Стоит отметить, что с апреля по июнь налоговая инспекция более загружена, поэтому процедура может занять больше времени.

Если дело касается только покупки квартиры, то декларацию и документы можно подавать в любое время (хотя вернуть налог Вы сможете только за 3 последних года).

Какова сумма возврата налога при покупке квартиры

Сразу вернуть все 13% от стоимости квартиры Вы вряд ли сможете. Дело в том, что получить обратно деньги Вы можете только в размере уплаченного подоходного налога, то есть 13% от годового заработка. Точную сумму можно посмотреть в справке 2-НДФЛ. Остаток переносится на следующий год, и так происходит до тех пор, пока Вы не вернете всю сумму. Обычно полный возврат налога осуществляется за несколько лет, но это зависит от уровня Вашего дохода. К сожалению, вернуть налог с покупки квартиры единовременно не получится.

Максимальный размер вычета при покупке квартиры составляет 2 млн. рублей. Если приобретенная квартира стоит больше, то Вы сможете вернуть деньги, как если бы квартира стоила не более за 2 млн. То есть предельная сумма возврата составит 260 000 руб.

Но есть случаи, когда можно вернуть до 650 000 рублей – если для приобретения жилья Вы взяли ипотечный кредит. В этом случае дополнительно можно вернуть еще 13% с суммы в 3 млн. рублей (сумма уплаченных банку процентов), что составит еще 390 тысяч рублей.

Пример: Вы в 2018 году приобрели квартиру за 5 млн. рублей, при этом, на 4 млн. рублей взяли ипотечный кредит. За 2018 год вы заработали 1 млн. рублей и уплатили подоходного налога 130 тыс. рублей. В данном случае, в целом Вы сможете вернуть 2 млн.*13% = 260 тыс. + 13% * размер всех уплаченных банку процентов. При этом непосредственно в 2019 году Вы сможете получить только 130 тыс. рублей.

Когда можно вернуть налог с покупки квартиры? Следует знать, что можно вернуть деньги за предыдущие 3 года, при этом за каждый отдельный год подается своя декларация 3-НДФЛ со своим пакетом документов. За текущий год можно вернуть деньги только в следующем году. В каждой последующей декларации указывается остаток с предыдущей декларации.

Пример: Если Вы купили квартиру в 2015 году, то в 2019 году Вы можете вернуть себе деньги за 2016, 2017 и 2018 года.

Заключение

Получение налогового вычета за покупку квартиры может стать неплохим подспорьем в семейном бюджете. И если Вы приобретали жилье с привлечением ипотечного кредита, Вы сможете вернуть до 650 тысяч рублей! Главное, правильно подготовить необходимый пакет документов. Надеемся, наши материалы помогли Вам разобраться, как возвращается налог с покупки квартиры. Желаем успехов!

Источники:

www.kredituemall.ru/publ/bankovskie_karty/ipoteka/vozvrat_podokhodnogo_naloga_pri_pokupke_kvartiry/10-1-0-58

www.nalog0.ru/return/dom/

www.vnv.ru/articles/170/